O post CDB, LCI e LCA: quais as diferenças e qual vale mais a pena? apareceu primeiro em Faz Capital.

]]>Dentro desse universo, o CDB (Certificado de Depósito Bancário), a LCI (Letra de Crédito Imobiliário) e a LCA (Letra de Crédito do Agronegócio) se destacam. Mas quais são as diferenças entre eles? E qual a melhor opção?

Vamos explorar cada um, suas características, vantagens e os momentos ideais para investir.

O que é o CDB?

O CDB (Certificado de Depósito Bancário) é um título de renda fixa emitido pelos bancos. Funciona como um empréstimo do investidor para a instituição financeira, que, em troca, paga juros sobre o valor aplicado.

Principais características do CDB:

- Pode ter liquidez diária ou ser até o vencimento.

- Tributado conforme a Tabela Regressiva do Imposto de Renda.

- Protegido pelo Fundo Garantidor de Créditos (FGC) até R$ 250 mil por CPF e instituição.

- Oferece três tipos de rendimento: prefixado, pós-fixado e híbrido.

Os CDBs pós-fixados são atrelados ao CDI (Certificado de Depósito Interbancário), que segue a taxa Selic.

Os prefixados garantem um rendimento fixo no momento da aplicação.

Já os híbridos combinam CDI e IPCA (inflação), sendo uma boa opção para proteger o poder de compra.

Além disso, existem CDBs emitidos por bancos menores que oferecem rentabilidades superiores para atrair investidores. Contudo, nesses casos, é essencial verificar a saúde financeira da instituição antes de investir.

O que é a LCI?

A Letra de Crédito Imobiliário (LCI) é um título emitido por bancos para captar recursos para o setor imobiliário. O investidor empresta dinheiro à instituição e recebe juros como retorno.

Vantagens da LCI:

- Isenção de Imposto de Renda para pessoas físicas.

- Protegida pelo FGC até R$ 250 mil.

- Pode ser prefixada, pós-fixada ou híbrida.

- Normalmente, apresenta baixa liquidez e prazos mais longos.

Por conta da isenção de IR, as LCIs podem oferecer rendimentos líquidos mais atrativos do que CDBs tributados. No entanto, a liquidez costuma ser menor, exigindo um planejamento mais rigoroso do investidor.

Outro ponto importante é que as LCIs podem ter diferentes períodos de carência. Algumas permitem resgates antecipados, mas a maioria exige que o investidor mantenha o dinheiro aplicado até o vencimento.

O que é a LCA?

A Letra de Crédito do Agronegócio (LCA) é semelhante à LCI, mas os recursos captados são destinados ao setor agropecuário.

Benefícios da LCA:

- Isenção de Imposto de Renda para pessoa física.

- Protegida pelo FGC até R$ 250 mil.

- Normalmente apresenta liquidez mais baixa.

- Rendimento pode ser prefixado, pós-fixado ou híbrida.

As LCAs são bastante atrativas para quem busca um investimento de médio e longo prazo sem tributação. Assim como as LCIs, algumas têm carência para resgate, exigindo planejamento.

Comparativo entre CDB, LCI e LCA

Para destacar o diferencial do CDB, LCI e LCA, fizemos uma tabela com as principais características. Confira a seguir:

|

Característica |

CDB |

LCI |

LCA |

|

Tributado? |

Sim |

Não |

Não |

|

Protegido pelo FGC? |

Sim |

Sim |

Sim |

|

Liquidez |

Diária ou no vencimento |

Geralmente até o vencimento |

Geralmente até o vencimento |

|

Rentabilidade |

15% |

Normalmente abaixo do CDB |

Similar à LCI |

|

Público-alvo |

Todos os perfis |

Quem busca isenção de IR |

Quem busca isenção de IR |

A escolha entre CDB, LCI e LCA depende do perfil do investidor e dos objetivos financeiros. Veja algumas recomendações:

- Para liquidez diária: um CDB pós-fixado é ideal para reserva de emergência.

- Para evitar impostos: LCIs e LCAs são vantajosas se você puder manter o dinheiro investido por mais tempo.

- Para previsibilidade: um CDB prefixado ou uma LCI prefixada são boas opções.

- Para proteção contra inflação: um CDB híbrido atrelado ao IPCA pode ser a melhor escolha.

- Para maior rentabilidade: CDBs, LCIs e LCAs de bancos menores costumam oferecer taxas mais altas, desde que estejam protegidos pelo FGC.

Exemplos práticos

- Investidor que precisa de liquidez: se você quer um investimento para imprevistos, um CDB de liquidez diária com rendimento próximo a 100% do CDI pode ser a melhor opção.

- Investidor de médio prazo: se você pode manter o dinheiro investido por pelo menos 1 ano, uma LCI ou LCA pode oferecer um rendimento líquido superior ao CDB.

- Investidor de longo prazo: se o objetivo for um horizonte de investimento acima de 5 anos, um CDB híbrido atrelado ao IPCA pode proteger contra a inflação e oferecer retornos superiores.

Afinal, qual vale mais a pena CDB, LCI e LCA?

CDB, LCI e LCA são excelentes opções de renda fixa, cada uma com suas vantagens. A escolha ideal depende do perfil do investidor, do prazo e da necessidade de liquidez.

Se precisa de acesso rápido ao dinheiro, opte pelo CDB pós-fixado. Se puder manter a aplicação por mais tempo e deseja isenção de IR, LCI e LCA são mais vantajosas.

Além disso, considerar a solidez da instituição financeira e comparar rentabilidades é essencial para maximizar os ganhos. Investir de forma consciente garante maior segurança e melhores retornos.

Se você tem dúvidas, preencha o formulário abaixo e converse sem compromisso com um assessor de investimento.

O post CDB, LCI e LCA: quais as diferenças e qual vale mais a pena? apareceu primeiro em Faz Capital.

]]>O post Caso WeWork: o risco da falta de governança e a perda de investidores apareceu primeiro em Faz Capital.

]]>A queda do unicórnio foi tão rápida quanto o seu surgimento meteórico. Seguindo sucessivos erros de gestão e governança corporativa, o caso WeWork traz à tona uma série de controvérsias e falhas que abalaram a confiança dos investidores.

Neste artigo, vamos analisar o que aconteceu com a WeWork sob a ótica da governança corporativa e como a falta dela pode prejudicar diretamente a eficiência operacional de uma corporação e, portanto, sua capacidade de gerar lucros.

Da abertura de capital da WeWork a uma realidade preocupante

Nove anos após sua fundação, em 2019 a WeWork anunciou seu IPO (oferta pública inicial). A plataforma de aluguel de espaços de trabalho, ou coworking, foi avaliada em US$ 47 bilhões, mesmo tendo registrado prejuízos no ano anterior. Naquele momento, as expectativas do mercado eram altas, e a abertura de capital era aguardada com grande entusiasmo.

Com um negócio bilionário, mas que apresentava prejuízos gigantescos, a WeWork começou a gerar dúvidas sobre os números apresentados e a sustentabilidade da empresa:

1⃣ Quando a WeWork decidiu abrir capital, os documentos apresentados à SEC (Securities and Exchange Commission), órgão regulador dos Estados Unidos, similar à CVM no Brasil, os números revelados eram preocupantes.

2⃣ Além de apresentar prejuízos anuais que somavam bilhões de dólares, o relatório expôs a falta de um plano claro para alcançar lucratividade.

Como uma empresa com prejuízos crescentes poderia justificar uma avaliação de US$ 47 bilhões?

Governança corporativa em red flag

O fundador e, à época, CEO, Adam Neumann, era controlador da empresa, embora não fosse seu sócio majoritário. Esse fato por si só representava um alerta para os investidores.

Isso não o impedia de tomar decisões unilaterais, o que levantava suspeitas de conflito de interesses e dificultava a supervisão por parte dos conselheiros e investidores. Uma das principais ações questionáveis do fundador foi a locação de imóveis próprios à WeWork: ele adquiria propriedades comerciais e faturava alto com contratos de sua própria empresa.

Além dos prejuízos financeiros, a crise de imagem foi imensurável. Com a reputação abalada e a perda da credibilidade, a WeWork precisou cancelar o IPO.  E o pior: a avaliação da empresa, que era de US$ 47 bilhões, despencou para apenas US$ 8 bilhões, enquanto o CEO foi forçado a renunciar ao cargo.

E o pior: a avaliação da empresa, que era de US$ 47 bilhões, despencou para apenas US$ 8 bilhões, enquanto o CEO foi forçado a renunciar ao cargo.

Erros que custaram milhões aos investidores da WeWork

A empresa, que inicialmente parecia promissora, se tornou um dos maiores exemplos de como a falta de governança e compliance pode resultar em um fracasso bilionário.

A falta de clareza nas finanças da WeWork gerou desconfiança tanto em investidores quanto no mercado em geral. Uma gestão financeira clara e transparente, seguindo os preceitos da governança corporativa, é essencial para preservar a confiança dos investidores e garantir a continuidade dos negócios.

Além disso, um dos principais erros cometidos, muito comum em diversas empresas, foi a centralização de poder em uma única pessoa. Uma boa governança, que cria mecanismos para controle na tomada de decisão, faz com que as decisões sejam tomadas com mais equilíbrio, ponderação, evitando a assunção de riscos não avaliados e o abuso de poder.

Por fim, não podemos falar de governança sem mencionar a importância do compliance na sustentabilidade de um negócio a longo prazo. O foco exclusivo no crescimento acelerado levou a WeWork a assumir riscos financeiros e operacionais insustentáveis, o que resultou em uma queda abrupta.

A criação de comitês independentes, como os de auditoria e compliance, poderia ter ajudado a garantir que os processos financeiros e operacionais fossem auditados de forma imparcial. O compliance é fundamental para garantir que a empresa esteja em conformidade com as regras do mercado e evite riscos legais e financeiros.

A história da WeWork é um exemplo claro de como falhas de governança podem afetar uma empresa, desde seu modelo de negócios até a avaliação do mercado.

O post Caso WeWork: o risco da falta de governança e a perda de investidores apareceu primeiro em Faz Capital.

]]>O post Como declarar Imposto de Renda para 2025 – Atualizado apareceu primeiro em Faz Capital.

]]>Muita coisa mudou, e você precisa estar atento a alguns pontos importantes!

Neste artigo, vamos falar de algumas novidades e mudanças do Imposto de Renda 2025, além de ensinar você a declarar suas ações, FIIs, renda fixa, ações no exterior e criptomoedas de forma simples!

Acompanhe:

Quais as mudanças da declaração do Imposto de Renda 2025?

Antes de qualquer outra coisa, é importante mencionarmos algumas mudanças importantes que aconteceram na declaração do IR 2025 em relação aos anos anteriores. Confira:

- Mudança na prioridade de restituição: a Receita Federal passou a dar prioridade de restituição para os contribuintes que escolherem a declaração pré-preenchida e também optarem por receber a via PIX. Ou seja, eles vão receber primeiro.

- Teto de isenção mais alto: a Receita ajustou o teto de isenção, que passou a englobar quem recebe até R$ 2.259,20 mensais. No entanto, para alcançar quem ganhava dois salários mínimos no ano passado, o governo passou a usar um desconto automático simplificado, de R$ 564. Ou seja, na prática, quem ganhou até R$ 2.824,00 mensais deixou de pagar IR.

- Teto de declaração por rendimentos mais alto: agora, precisa declarar quem recebeu rendimentos tributáveis cuja soma foi superior a R$ 33.888 no ano. O valor é superior ao de 2024, quando era R$ 30.639,90.

- Quem investe em Renda Variável não pode mais declarar online: anteriormente, na declaração de Imposto de Renda, havia a possibilidade de usar o Meu Imposto de Renda, plataforma online que dispensava baixar o programa do IR. Porém, agora, quem investe em Renda Variável precisa usar o Programa Gerador da Declaração, pois o aplicativo antigo não foi capaz de abarcar as novas ferramentas necessárias para a declaração de investidores com ativos desse tipo.

- Quem ganhou dinheiro no exterior com aplicações financeiras precisa declarar: até 2023, a Receita Federal não cobrava imposto sobre os ganhos de capital de offshore e trusts. Agora, há imposto de 15% sobre esses ganhos, mesmo que o dinheiro fique fora do Brasil. Essa mudança aconteceu para se adequar à Lei das Offshores, e, por isso, agora é obrigatório declarar qualquer aplicação lá fora.

O que fazer antes de declarar seus investimentos no Imposto de Renda 2025?

Agora que você sabe o que mudou na declaração de Imposto de Renda em 2025, é hora de começar sua declaração.

Antes de qualquer outra coisa, você precisará baixar o programa da Receita Federal e instalá-lo no seu computador. Você pode fazer isso apertando aqui!

Depois disso, é interessante separar os documentos necessários, como:

- Informe de Rendimentos da corretora

- Notas de Corretagem

- DARFs pagos

- Extrato do CEI (Canal Eletrônico do Investidor)

- Extratos de wallets de criptos

Com tudo isso em mãos, vamos começar!

Como declarar ações no Imposto de Renda 2025?

Siga esse passo a passo para declarar suas ações no Imposto de Renda 2025:

1⃣ Declarar as ações presentes na sua carteira em 31/12/2024

No programa do IR, vá até “Bens e Direitos” e escolha o código “03 – Participações societárias – Ações (inclusive as negociadas no mercado de balcão)”.

Para cada ação que você tiver, coloque a localização dela como Brasil, e adicione o CNPJ da empresa da ação.

Na parte de observações, é interessante escrever o nome da empresa, a quantidade de ações e o nome da corretora na qual elas estão custodiadas.

Depois disso, basta preencher “Situação em 31/12/2023” com o valor que estava na declaração do ano passado e “Situação em 31/12/2024” com o total investido até essa data (lembre-se que é o preço médio de compra, sem contar oscilações do mercado).

Faça isso para todas as ações que estavam na sua carteira na virada de ano, e pronto!

IMPORTANTE: você só declara aqui as ações que ainda estavam em sua carteira em 31/12/2024. Se vendeu tudo, não precisa declarar na ficha de “Bens e Direitos”, mas sim na parte de ganhos de capital.

IMPORTANTE: você só declara aqui as ações que ainda estavam em sua carteira em 31/12/2024. Se vendeu tudo, não precisa declarar na ficha de “Bens e Direitos”, mas sim na parte de ganhos de capital.

2⃣ Declarar os dividendos recebidos

Dividendos são isentos de IR, mas precisam ser declarados! Para isso, acesse a ficha “Rendimentos Isentos e Não Tributáveis” e escolha o código “09 – Lucros e dividendos recebidos”.

Informe o CNPJ da empresa que pagou dividendos para você e o valor total de dividendos recebido dela em 2024.

3⃣ Declarar os Juros sobre Capital Próprio (JSCP)

Os JSCP já chegam a você tributados na fonte em 15%, mas também precisam ser informados.

Para isso, vá até “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva” e escolha o código “10 – Juros sobre Capital Próprio”.

Informe o CNPJ da empresa pagadora e o valor recebido dela ao longo de 2024.

4⃣ Declarar os Juros sobre Capital Próprio anunciados mas não pagos

Esse é um ponto muito esquecido pelos investidores, mas que você, por estar lendo este artigo, não vai esquecer!

Os JSCP anunciados mas ainda não pagos são valores ainda não creditados para você, mas que serão pagos em breve. Por isso, eles devem ser tratados como um direito a receber e não como rendimento já tributado.

Os JSCP anunciados mas ainda não pagos são valores ainda não creditados para você, mas que serão pagos em breve. Por isso, eles devem ser tratados como um direito a receber e não como rendimento já tributado.

Para isso, acesse a ficha “Bens e Direitos” no programa do IR e escolha o Código “99 – Outros bens e direitos”.

Na discriminação, informe que se trata de Juros sobre Capital Próprio declarados, mas ainda não recebidos, especificando o nome e o CNPJ da empresa.

Em “Situação em 31/12/2023” coloque R$ 0,00 (se for a primeira vez que declara esse JSCP) e em “Situação em 31/12/2024” informe o valor total dos JSCP declarados e ainda não pagos que veio no seu Informe de Rendimentos.

5⃣ Declarar os ganhos com venda de ações

Se você vendeu ações e teve lucro, deve declarar mesmo se essa venda tenha ficado abaixo do piso para cobrança de IR sobre vendas (R$ 20 mil por mês).

Para fazer isso, acesse a ficha “Operações Comuns/Day Trade” dentro de “Renda Variável” e informe os ganhos ou perdas por mês para:

- Operações comuns (swing trade).

- Operações day trade (compras e vendas no mesmo dia)

Havendo algum, informe os DARFs pagos.

IMPORTANTE: se você vendeu ações e teve prejuízo, informe também, pois ele pode ser compensado em lucros futuros!

IMPORTANTE: se você vendeu ações e teve prejuízo, informe também, pois ele pode ser compensado em lucros futuros!

Como declarar Fundos Imobiliários no Imposto de Renda 2025?

Agora vamos ao passo a passo para declarar corretamente seus FIIs no programa da Receita Federal!

1⃣ Declarar os FIIs presentes na sua carteira em 31/12/2024

Se você possuía cotas de FIIs no dia 31/12/2024, deve informá-las na ficha “Bens e Direitos”. No campo “Grupo”, selecione “7 – Fundos” e no campo “Código”, selecione “3 – Fundos de Investimento Imobiliário”.

Então, para cada FII que você tinha em sua carteira, informe o CNPJ do fundo. É interessante escrever o nome do fundo e a quantidade de cotas na discrimunação também.

No campo “Situação em 31/12/2023”, informe o valor da aplicação na época, se você já a tinha, e em “Situação em 31/12/2024”, informe o saldo atualizado do investimento na virada do ano (lembre-se, é o valor de compra, não quanto as cotas estavam valendo no dia!)

2⃣ Declarar os dividendos recebidos

Você deve declarar os rendimentos dos FIIs, mesmo eles sendo isentos. Para isso, vá na ficha “Rendimentos Isentos e Não Tributáveis”, na opção “26 – Outros”.

Lá, informe o nome e o CNPJ do fundo, além, é claro, do valor total recebido ao longo do ano, conforme consta no Informe de Rendimentos.

3⃣ Declarar o ganho de capital

Se você vendeu cotas de FIIs com lucro, deve ter pago 20% sobre o lucro via DARF até o último dia útil do mês seguinte à venda.

Para declarar isso, acesse a ficha “Renda Variável” e escolha a aba “Operações Fundos de Investimento Imobiliário”.

Lá, informe os ganhos e os impostos pagos (DARFs).

4⃣ Declarar amortização

Caso tenha recebido amortização de cotas (devolução parcial do capital investido), você deve informar na ficha “Bens e Direitos” como redução do valor do investimento.

Como declarar Renda Fixa no Imposto de Renda 2025?

A Renda Fixa também precisa ser corretamente declarada no Imposto de Renda, e agora vamos mostrar como você pode fazer isso!

1⃣ Declarar o saldo de seus investimentos em Renda Fixa

Na Ficha “Bens e Direitos”, declare seus saldos em Renda Fixa conforme o tipo de investimento:

- CDB e RDB → Código 45 – Aplicação de renda fixa (CDB, RDB e outros)

- Tesouro Direto → Código 45 – Aplicação de renda fixa (CDB, RDB e outros)

- LCI e LCA (isentos de IR) → Código 49 – Outras aplicações e investimentos

- Debêntures → Código 47 – Crédito decorrente de empréstimo

- CRI e CRA → Código 49 – Outras aplicações e investimentos

Em todos eles coloque a localização como Brasil, e escreva o CNPJ da instituição financeira que emitiu o título.

Na discriminação, informe o nome do investimento, instituição financeira e quantidade de títulos, e em “Situação em 31/12/2024”, informe o saldo total investido até essa data.

2⃣ Declarar os Rendimentos

Os rendimentos da renda fixa podem ser tributáveis ou isentos, dependendo do investimento:

- Para rendimentos tributáveis (CDB, RDB, Tesouro Direto, Debêntures comuns):

Acesse “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva” e digite o Código “06 – Rendimentos de Aplicações Financeiras”.

Informe o CNPJ da fonte pagadora (banco ou corretora) e o valor total dos rendimentos tributáveis recebidos.

- Para rendimentos isentos (LCI, LCA, CRI, CRA, Debêntures Incentivadas):

Acesse “Rendimentos Isentos e Não Tributáveis” e digite Código “12 – Rendimentos de LCI, LCA, CRI, CRA e Debêntures Incentivadas”.

Informe o CNPJ da instituição financeira e o valor total dos rendimentos isentos.

3⃣ Declarar o Imposto Retido na Fonte (IRRF)

Se houve imposto retido na fonte sobre os rendimentos (exemplo: CDB e Tesouro Direto), você deve informá-lo acessando “Imposto Pago/Retido” e “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”.

Lá, informe o valor do IRRF retido, conforme informado no Informe de Rendimentos da corretora.

Como declarar ações no exterior no Imposto de Renda 2025?

Se você investiu no exterior, também deve declarar isso no Imposto de Renda 2025!

1⃣ Declarar posição em ações e ETFs no exterior

Todos os ativos mantidos no exterior em 31/12/2024 devem ser declarados na Ficha “Bens e Direitos” com o Código correto:

- Código 31 – Ações (mercados organizados no exterior) → Para ações

- Código 32 – Quotas ou quinhões de fundos de investimento → Para ETFs estrangeiros

Em localização, selecione o país onde as ações/ETFs estão custodiados. Não é necessário preencher o CNPJ.

Na discriminação, informe a corretora, quantidade de ações/ETFs, preço médio de compra e a conversão para reais.

Em “Situação em 31/12/2023”, informe o valor em reais da última declaração (ou “0”, se comprou em 2024), e em “Situação em 31/12/2024”, informe o valor investido convertido para reais com o dólar PTAX.

2⃣ Declarar dividendos de ações e ETFs no exterior

Os dividendos de ações estrangeiras são tributáveis e devem ser declarados mesmo que a corretora tenha retido imposto na fonte.

Se o dividendo foi tributado na fonte (exemplo: EUA, taxa de 30%), acesse “Rendimentos Tributáveis Recebidos de Pessoa Física e do Exterior pelo Titular” e selecione o Código “Outros”.

Selecione o país da empresa pagadora do dividendo e digite o valor bruto em reais (convertido pelo dólar PTAX do dia do recebimento), e o valor do imposto pago no exterior (informado no extrato da corretora).

Se houver imposto pago no exterior, ele pode ser compensado na declaração, evitando bitributação.

Se houver imposto pago no exterior, ele pode ser compensado na declaração, evitando bitributação.

Se o dividendo não foi tributado na fonte (exemplo: algumas bolsas europeias e ETFs de acumulação), declare o rendimento na ficha “Rendimentos Tributáveis Recebidos de Pessoa Física e do Exterior pelo Titular”, mas sem preencher a parte de imposto pago.

3⃣ Declarar ganhos de capital com venda de ações e ETFs no exterior

Se você vendeu ações ou ETFs com lucro no exterior, precisa pagar imposto sobre o ganho de capital no mês seguinte à venda e declarar no IR.

Acesse a ficha “Ganhos de Capital” e “Bens e Direitos no Exterior”, e informe cada venda separadamente:

Data de compra e venda, valor de compra e venda (convertido pelo dólar PTAX do dia da venda) e o lucro líquido em reais.

Se teve prejuízo, ele pode ser compensado com lucros futuros.

Se teve prejuízo, ele pode ser compensado com lucros futuros.

4⃣ Declarar o imposto pago (DARFs de ganho de capital)

Se você vendeu ações/ETFs no exterior com lucro e pagou o DARF do ganho de capital, precisa informar o imposto pago:

Acesse “Imposto Pago/Retido” e vá para “Imposto Complementar”.

Lá, informe o valor total dos DARFs pagos sobre ganho de capital.

Como declarar criptomoedas no Imposto de Renda 2025?

Agora, é a hora de fazer aquilo que muitos investidores não sabem fazer: declarar suas criptomoedas!

1⃣ Declarar sua posição em criptos

Se você possuia criptomoedas em 31/12/2024, precisa declará-las nos “Bens e Direitos” no programa do IR, de acordo com o Código correto:

- Código 01 – Criptoativos – Bitcoin (BTC)

- Código 02 – Outros criptoativos (altcoins, como Ethereum, Solana, etc.)

- Código 03 – Stablecoins (USDT, USDC, DAI, etc.)

- Código 10 – NFTs (Tokens não fungíveis)

Depois disso, adicione a localização – Brasil ou exterior, se estiver em corretoras estrangeiras – e o CNPJ da corretora nacional.

Na discriminação, descreva a quantidade de criptos, data de compra e corretora/wallet usada.

Em “Situação em 31/12/2023” Informe o saldo declarado no IR anterior (ou “0” se for a primeira vez), e em “Situação em 31/12/2024”, informe o valor total na virada do ano (preço médio de compra).

2⃣ Declarar os ganhos de capital se vendeu cripto com lucro

Se você vendeu criptomoedas e teve lucro acima de R$ 35 mil no mês, precisa pagar imposto sobre o lucro e informá-lo no IR:

Para isso, acesse a ficha “Ganhos de Capital” e “Criptoativos”. Informe cada venda com lucro separadamente.

Coloque o valor da compra e da venda para calcular o ganho. Se pagou DARF, informe o imposto já recolhido.

IMPORTANTE: vendas abaixo de R$ 35 mil/mês são isentas, mas o lucro ainda deve ser declarado.

IMPORTANTE: vendas abaixo de R$ 35 mil/mês são isentas, mas o lucro ainda deve ser declarado.

3⃣ Declarar os rendimentos de criptos

Se você recebeu rendimentos de criptos (exemplo: staking, airdrops, cashback cripto ou juros em plataformas DeFi), precisa declará-los:

- “Rendimentos Isentos e Não Tributáveis” → Para airdrop, staking e cashback cripto

- “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva” → Para juros e rendimentos de empréstimos cripto

IMPORTANTE: se os rendimentos forem pagos em corretoras estrangeiras, devem ser declarados como bens no exterior.

IMPORTANTE: se os rendimentos forem pagos em corretoras estrangeiras, devem ser declarados como bens no exterior.

Precisa de ajuda para declarar seus investimentos no Imposto de Renda 2025?

Esse artigo pode ter ajudado você, mas talvez você precise de um auxílio a mais para declarar seus investimentos…

Por isso, ficamos felizes em dizer que temos um time de especialistas aqui na Faz Capital prontos para ajudar você com isso, além de ajudar você a tomar decisões de investimento mais conscientes e rentáveis através do nosso serviço de assessoria!

Para falar com um assessor de investimentos da Faz Capital agora mesmo, é só apertar aqui!

E nos vemos no próximo artigo!

O post Como declarar Imposto de Renda para 2025 – Atualizado apareceu primeiro em Faz Capital.

]]>O post Investimentos alternativos: como e por que investir em cavalos apareceu primeiro em Faz Capital.

]]>Seja através de Fiagro, ações de empresas na bolsa ou através de investimentos alternativos, existem várias opções para investir no agronegócio – brasileiro ou global. Mas aqui vamos falar de algo que pode parecer tangencial ao agro, e até mesmo curioso: investir em cavalos.

Cavalos? Mas, por que investir em cavalos? E como fazer isso? Vamos entender melhor essa história.

Por que investir em cavalos é uma boa ideia?

Existem vários motivos para uma pessoa querer ter um cavalo: gostar de animais, lazer, praticar esportes equestres, fazer cavalgadas em família ou com amigos. Mas quando falamos em investir, a motivação costuma ser proteger ou multiplicar seu patrimônio.

Afinal, por que você iria querer investir em cavalos? Bom, porque esse é um mercado bilionário.

A equinocultura é o setor da pecuária dedicado à criação de equinos, como cavalos, burros e mulas. Gera mais de 3 milhões de empregos diretos e indiretos no Brasil, e movimenta cerca de R$ 30 bilhões por ano.

A equinocultura é o setor da pecuária dedicado à criação de equinos, como cavalos, burros e mulas. Gera mais de 3 milhões de empregos diretos e indiretos no Brasil, e movimenta cerca de R$ 30 bilhões por ano.

E está em pleno crescimento: mesmo com os reveses econômicos do país, o setor movimenta cifras cada vez maiores. Esse crescimento reflete nas pistas, com o número de competições e competidores subindo a cada ano. Tudo isso faz do Brasil um destaque mundial: possuímos o quarto maior rebanho de equinos, com 5,8 milhões de cavalos, atrás apenas de Estados Unidos, China e México.

Milhões de pessoas envolvidas, crescimento constante e movimentações bilionárias: investir em cavalos parece um negócio promissor.

O que preciso saber para investir em cavalos?

Assim como em qualquer investimento, o mundo dos cavalos é variado. O Brasil possui esportes e competições, cada um com regras e características únicas. Para investir em cavalos com sucesso, é essencial conhecer esse universo.

Alguns dos principais esportes equestres praticados no Brasil são:

Hipismo: engloba modalidades como salto, adestramento e concurso completo de equitação (CCE), sendo um dos esportes equestres mais tradicionais das Olimpíadas.

Rédeas: modalidade de adestramento western, onde cavalo e cavaleiro executam manobras como giros e paradas bruscas, demonstrando controle e harmonia.

Turfe: corridas de cavalos, um dos esportes equestres mais tradicionais. Realizadas principalmente nos Jockey Club e em hipódromos de todo o Brasil, movimentando grandes apostas e criatórios.

Polo: esporte dinâmico em que equipes montadas em cavalos tentam marcar gols com o uso de tacos, muito praticado no Brasil, especialmente em fazendas e clubes exclusivos.

No Brasil, também há grande diversidade de raças de cavalo, e cada uma tem suas funções e características próprias. Algumas raças possuem exposições e competições exclusivas, premiando as características desejadas para a seleção e melhoramento da raça. Mas mesmo em esportes abertos, certas características são privilegiadas, fazendo com que certas raças sejam mais ou menos adequadas.

As principais raças criadas no Brasil são:

Quarto de Milha: originária dos Estados Unidos, é a raça com maior rebanho no Brasil. Conhecida por sua velocidade em curtas distâncias e versatilidade, é muito utilizado para trabalho e em esportes como tambor, baliza, laço e rédeas.

Mangalarga Marchador: raça brasileira valorizada pelo conforto da marcha e resistência, sendo muito usada para cavalgadas e competições de marcha.

Crioulo: originário do Sul do Brasil, destaca-se pela resistência e agilidade, sendo amplamente utilizado em esportes como laço comprido, provas de rédeas e competições regionais como o Freio de Ouro.

Puro Sangue Inglês (PSI): nascida na Inglaterra, famosa por sua velocidade e aptidão para corridas. É a principal raça utilizada no turfe.

Brasileiro de Hipismo (BH): desenvolvido para esportes equestres, como salto e adestramento, combina força, habilidade e temperamento equilibrado, utilizado em competições nacionais e internacionais.

Como ganhar dinheiro com cavalos?

Até agora falamos sobre um mundo que pode ser apaixonante para alguns, mas que também é um negócio, e negócios precisam de lucro. Vamos falar sobre algumas formas com as quais investir em cavalos pode dar lucro:

Compra e venda: o jeito mais simples e tradicional de ganhar dinheiro com cavalos é comprando e vendendo. Podem ser vendas diretas ou leilões, para outros criadores, para trabalho, esporte ou lazer, e costuma ser onde se movimentam as maiores somas.

Premiações: competições equestres pagam prêmios para os ganhadores. Algumas têm prêmios modestos, mas competições de maior nível oferecem boas quantias, e prêmios internacionais podem passar de US$ 1 milhão.

Reprodução: na criação de cavalos, a genética é um componente muito importante, e criadores buscam os melhores DNAs para gerar novos campeões. Coberturas, sêmen, óvulos e embriões podem garantir uma renda recorrente para proprietários de cavalos campeões.

Como investir em cavalos

Ok, é um mercado em crescimento, que emprega milhões de pessoas e movimenta bilhões de reais. Mas como você pode focar nesse meio?

Existem vários jeitos de investir em cavalos, desde os mais caros e arriscados – mas com maiores potenciais de ganho a longo prazo – até os mais simples. Vamos falar sobre os principais, em ordem de custo e complexidade.

Montar um haras: É o modo clássico – e mais caro. Muitos milionários, apaixonados pelo animal, montam haras apenas pelo prazer da criação, mas muitas pessoas enxergam a atividade como um negócio e buscam lucratividade.

Envolve um grande investimento inicial e de manutenção: compra de terras, construção de espaços dedicados ao trato dos animais, mão-de-obra especializada, alimentação, veterinários, entre outros custos. O retorno pode levar alguns anos, mas há grande potencial a médio e longo prazo. Haras brasileiros vendem cavalos para países do mundo todo, e não é incomum que tenham faturamento na casa dos milhões.

Comprar um cavalo: Ser proprietário de um cavalo de competição pode ser um bom negócio. Existem competições de várias modalidades no Brasil e no mundo, algumas com prêmios milionários – e cavalos brasileiros já tiveram várias conquistas internacionais.

Além das premiações, um bom cavalo também pode render muito no mercado da reprodução. A genética de um campeão é muito valorizada, e um garanhão premiado pode gerar alguns milhões de reais ao longo da sua vida só com essa prática. Um exemplo é o cavalo Roxão, campeão de vaquejadas, que gerou mais de 1600 filhos, rendendo cerca de R$ 100 milhões aos proprietários.

Mas investir em cavalos campeões também tem um custo inicial elevado. Dependendo da raça e modalidade esportiva, um potro com boa genética passa dos R$ 100 mil e um cavalo consagrado pode ultrapassar R$ 1 milhão.

Condomínio de cavalos: Você pode comprar cotas de um cavalo. Sim, cotas, como em um fundo de investimentos. O proprietário pode vender porcentagens de um cavalo premiado, seja em leilões ou negociando diretamente com compradores.

O comum é que um cavalo tenha no máximo cinco sócios, com porcentagens definidas na hora da compra e registradas em contrato.

Os cotistas dividem a manutenção e faturamento do cavalo conforme sua porcentagem, e em alguns casos, têm direito a coberturas para criações próprias. Todos os prêmios e rendimentos do mercado de reprodução são divididos respeitando as regras acordadas.

Também é possível que um cotista negocie sua cota com outra pessoa, se estiver de acordo com o contrato.

A venda de cotas permite que o proprietário junte uma quantia mais imediata de dinheiro e reduza seus custos, ainda oferecendo vantagens aos cotistas. O investimento é consideravelmente menor e apresenta o investidor ao apaixonante mundo dos cavalos com menos riscos e possíveis ganhos a curto prazo.

Gostou do tema? Achou legal a ideia de investir em cavalos – ou no agro em geral? Continue nos acompanhando por aqui para mais conteúdos interessantes e aprenda mais sobre investimentos alternativos!

O post Investimentos alternativos: como e por que investir em cavalos apareceu primeiro em Faz Capital.

]]>O post Não caia na armadilha do Jogo do Tigrinho apareceu primeiro em Faz Capital.

]]>O que é o Jogo do Tigrinho?

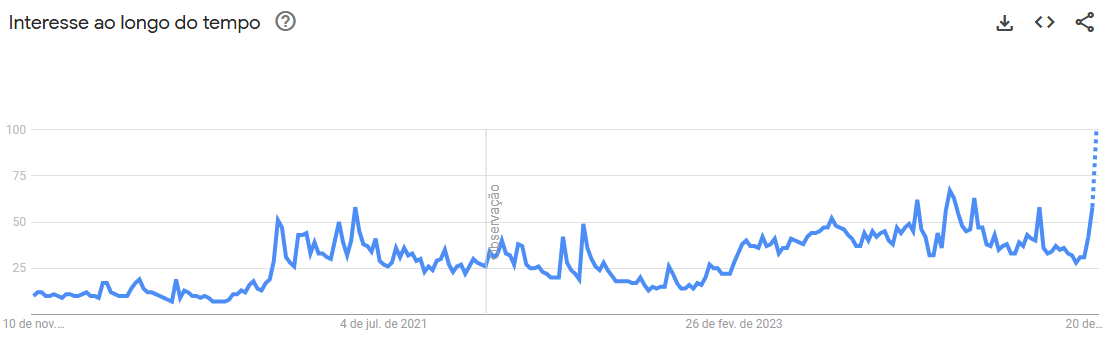

Também conhecido como “Fortune Tiger”, o Jogo do Tigrinho é uma modalidade de golpe que tem ganhado notoriedade nos últimos anos, especialmente nas redes sociais. Sua essência está na promessa de lucros rápidos e fáceis por meio de um jogo aparentemente inofensivo, que atrai vítimas em busca de oportunidades de enriquecimento.

Os golpistas costumam utilizar imagens de animais, como o tigre, para criar uma fachada amigável e atraente. Eles apelam para a emoção e a curiosidade das pessoas, fazendo com que se sintam seguras ao participar do jogo. No entanto, por trás dessa aparência inocente há uma rede complexa de manipulação e fraude que visa apenas o lucro dos criminosos.

Como o Jogo do Tigrinho funciona

O funcionamento do “Jogo do Tigrinho” é bastante sutil, começando com uma abordagem aparentemente amigável.

1⃣ Geralmente, a vítima é convidada a participar de um grupo em uma plataforma de mensagens, onde são apresentadas promessas de ganhos significativos em um curto espaço de tempo. Os golpistas frequentemente utilizam táticas de persuasão, como depoimentos falsos de pessoas que supostamente ganharam grandes quantias, para criar um senso de urgência e FOMO (medo de perder uma oportunidade).

2⃣ Uma vez que a vítima está dentro do jogo, ela é solicitada a “investir” uma quantia inicial, que será multiplicada em uma série de rodadas. Os golpistas criam uma falsa sensação de segurança, mostrando “ganhos” que incentivam a vítima a investir mais.

3⃣ Com o tempo, a pessoa é levada a acreditar que está em um caminho seguro para a riqueza, mas a verdade é que a maioria das vítimas nunca consegue retirar o dinheiro investido, pois o sistema é projetado para beneficiar apenas os golpistas.

4⃣ Conforme o jogo avança, novos participantes são incentivados a se juntar, formando uma pirâmide que depende constantemente da entrada de novos membros para sustentar os ganhos dos antigos.

5⃣ Quando a estrutura colapsa, os golpistas desaparecem, levando consigo os investimentos de todos os participantes.

Este ciclo de engano é a essência do “Jogo do Tigrinho” e torna ainda mais difícil para as vítimas perceberem que estão sendo enganadas até que seja tarde demais.

Os prejuízos causados pelo Jogo do Tigrinho

Os prejuízos decorrentes do Jogo do Tigrinho vão muito além da perda financeira imediata:

- Muitas vítimas acabam perdendo economias que levaram anos para construir, o que pode resultar em dificuldades econômicas severas.

- Além da perda de dinheiro, o golpe também causa um impacto emocional significativo, levando muitas pessoas a se sentirem envergonhadas ou culpadas por terem caído na armadilha.

- Em muitos casos, as vítimas se tornam alvos de outras fraudes. Golpistas podem vender informações pessoais ou financeiras adquiridas durante o golpe, resultando em novos ataques e perdas adicionais. Isso cria um ciclo vicioso de exploração, onde as vítimas se tornam vulneráveis a múltiplas fraudes.

- Além disso, os golpes como o “Jogo do Tigrinho” têm um efeito negativo na confiança geral da sociedade em plataformas online. Quando as pessoas se tornam céticas em relação às promoções e oportunidades que aparecem em suas redes sociais, isso pode prejudicar negócios legítimos e inibir o crescimento de comunidades online saudáveis.

Portanto, entender e combater esse tipo de golpe é essencial não apenas para proteger indivíduos, mas também para preservar a integridade das interações online.

Como identificar possíveis golpes do jogo do tigrinho

Identificar um golpe do Jogo do Tigrinho nem sempre é fácil, especialmente com a habilidade dos golpistas em criar narrativas convincentes. No entanto, existem alguns sinais que podem ajudar as pessoas a reconhecerem quando estão diante de uma possível fraude.

- O primeiro sinal é a promessa de ganhos rápidos e fáceis. Se algo parece bom demais para ser verdade, provavelmente é mentira mesmo. Os golpes geralmente oferecem retornos extremamente altos em um curto espaço de tempo, sem uma explicação clara de como isso é possível.

- Outro sinal de alerta é a pressão para agir rapidamente. Os golpistas costumam criar um senso de urgência, afirmando que as vagas são limitadas ou que a oportunidade vai acabar em breve. Essa tática visa impedir que as pessoas façam uma pesquisa mais aprofundada ou consultem amigos e familiares antes de tomar uma decisão.

- Além disso, é importante ficar atento a solicitações de informações pessoais ou financeiras, que nunca devem ser fornecidas sem uma verificação adequada da legitimidade da origem.

- Por fim, a falta de transparência e informações sobre o funcionamento do jogo é um forte indicativo de que algo está errado. Se você não consegue encontrar informações claras sobre como o sistema opera, ou se os organizadores estão evasivos sobre suas credenciais, é melhor desconfiar. Pesquisar a reputação da plataforma e dos indivíduos envolvidos é crucial para evitar cair em armadilhas como o “Jogo do Tigrinho”.

Medidas de segurança para evitar cair no golpe do Jogo do Tigrinho

Para se proteger do Jogo do Tigrinho, existem várias medidas de segurança que as você pode adotar. Em primeiro lugar, é fundamental educar-se sobre os diferentes tipos de fraudes que existem, incluindo como funcionam e quais os sinais de alerta. Ao estar bem-informado, você se torna menos suscetível a táticas de manipulação e engano.

Outra medida importante é sempre desconfiar de solicitações de investimento que venham de fontes não verificadas. Se um amigo ou conhecido lhe recomendar um jogo que promete lucros altos, não hesite em fazer sua própria pesquisa antes de se envolver. Verifique se a pessoa tem um histórico de confiança e se o jogo é legítimo, analisando reviews e feedbacks de outros participantes.

Além disso, é essencial proteger suas informações pessoais e financeiras. Nunca compartilhe dados sensíveis, como números de conta bancária ou senhas, em plataformas onde não tem certeza da segurança. O uso de senhas fortes e autenticação em duas etapas em suas contas online também pode adicionar uma camada extra de proteção contra possíveis fraudes.

A quem recorrer em caso de suspeita de golpe do Jogo do Tigrinho

Caso você suspeite que caiu em um golpe do “Jogo do Tigrinho” ou tenha encontrado um esquema suspeito, a primeira ação deve ser sempre informar as autoridades competentes, como a Polícia Civil ou a Delegacia de Crimes Cibernéticos. Esses órgãos têm equipes especializadas em investigar fraudes online e podem ajudar a rastrear os golpistas.

Caso você suspeite que caiu em um golpe do “Jogo do Tigrinho” ou tenha encontrado um esquema suspeito, a primeira ação deve ser sempre informar as autoridades competentes, como a Polícia Civil ou a Delegacia de Crimes Cibernéticos. Esses órgãos têm equipes especializadas em investigar fraudes online e podem ajudar a rastrear os golpistas.

Além das autoridades, é importante também registrar uma denúncia em plataformas como o Procon do seu estado e o site da Internet Segura, que têm como objetivo proteger os consumidores e combater fraudes na internet. O registro de denúncias ajuda a criar um banco de dados sobre golpes e pode auxiliar na prevenção de futuras fraudes.

Além das autoridades, é importante também registrar uma denúncia em plataformas como o Procon do seu estado e o site da Internet Segura, que têm como objetivo proteger os consumidores e combater fraudes na internet. O registro de denúncias ajuda a criar um banco de dados sobre golpes e pode auxiliar na prevenção de futuras fraudes.

Outra opção é buscar apoio em grupos de apoio a vítimas de fraudes, onde você pode compartilhar sua experiência e obter conselhos de pessoas que passaram por situações semelhantes. Esses grupos podem proporcionar um espaço seguro para discutir o impacto emocional e financeiro do golpe, além de oferecer dicas e recursos para se recuperar.

Outra opção é buscar apoio em grupos de apoio a vítimas de fraudes, onde você pode compartilhar sua experiência e obter conselhos de pessoas que passaram por situações semelhantes. Esses grupos podem proporcionar um espaço seguro para discutir o impacto emocional e financeiro do golpe, além de oferecer dicas e recursos para se recuperar.

O Jogo do Tigrinho é um golpe que pode causar danos significativos às vítimas. Reconhecer os sinais de alerta e adotar medidas de segurança são passos essenciais para se proteger.

Compartilhar informações sobre golpes e experiências pessoais pode ter um impacto positivo na comunidade. Ao informar amigos, familiares e colegas sobre os riscos e as táticas dos golpistas, estamos ajudando a criar uma rede de proteção. A conscientização é uma das melhores maneiras de combater fraudes e garantir que mais pessoas estejam cientes dos perigos.

O post Não caia na armadilha do Jogo do Tigrinho apareceu primeiro em Faz Capital.

]]>O post Como fazer investimentos Offshore com segurança apareceu primeiro em Faz Capital.

]]>Essa é a realidade que os investimentos offshore podem proporcionar. Assim, você tem mais garantias de que seu dinheiro está protegido, independentemente de possíveis distorções estruturais e políticas. Parece distante? A verdade é que essa segurança está mais próxima do que você imagina.

O que são investimentos offshore?

Se quer aprender como fazer investimentos offshore com segurança, precisa antes entender como funcionam esses investimentos. Investimentos offshore são a alocação de ativos financeiros em jurisdições fora do país de residência, como contas bancárias, títulos, ações, fundos e imóveis.

O objetivo é aproveitar regimes fiscais favoráveis, privacidade e proteção contra riscos econômicos e políticos. Mas por que considerar essa estratégia?

Já se perguntou por que investidores experientes diversificam em outros países? A resposta é simples: diversificação e proteção. E através de investimentos offshore, você consegue exatamente isso.

A palavra “offshore” pode soar distante, até mesmo misteriosa. Mas não tem segredos, é uma estratégia inteligente e acessível a todos os tipos de investidores. É uma ótima pedida para quem busca:

Blindagem contra inseguranças: imagine seus investimentos a salvo de expropriações e impostos abusivos. Com investimentos offshore, você pode diversificar em jurisdições estáveis, reduzindo riscos políticos.

Blindagem contra inseguranças: imagine seus investimentos a salvo de expropriações e impostos abusivos. Com investimentos offshore, você pode diversificar em jurisdições estáveis, reduzindo riscos políticos.

Proteção jurídica: para empresários e profissionais liberais, proteger ativos é crucial. Investimentos offshore oferecem impenhorabilidade em certas jurisdições, protegendo contra disputas legais.

Proteção jurídica: para empresários e profissionais liberais, proteger ativos é crucial. Investimentos offshore oferecem impenhorabilidade em certas jurisdições, protegendo contra disputas legais.

Diversificação global: investimentos offshore permitem acesso a mercados globais e moedas fortes como dólar e euro, aumentando seu potencial de rendimento e reduzindo riscos.

Diversificação global: investimentos offshore permitem acesso a mercados globais e moedas fortes como dólar e euro, aumentando seu potencial de rendimento e reduzindo riscos.

Planejamento sucessório: garanta que seus herdeiros recebam seus ativos de forma eficiente, sem custos de sucessão. Investimentos offshore permitem uma transferência de patrimônio se torna simples e sem encargos desnecessários.

Planejamento sucessório: garanta que seus herdeiros recebam seus ativos de forma eficiente, sem custos de sucessão. Investimentos offshore permitem uma transferência de patrimônio se torna simples e sem encargos desnecessários.

Por que escolher a Faz Capital para investimentos offshore com segurança?

Na Faz Capital, entendemos que cada investidor é único, com objetivos, sonhos e desafios financeiros distintos. Por isso, nossa equipe de especialistas se dedica a criar soluções personalizadas que atendam às suas necessidades financeiras específicas.

Não acreditamos em abordagens genéricas. Em vez disso, mergulhamos profundamente em sua situação individual, analisando seu perfil de risco, seus objetivos de curto e longo prazo e suas necessidades de planejamento sucessório.

Nossos especialistas financeiros trabalham lado a lado com você para desenvolver uma estratégia de investimentos offshore com segurança e que se alinhe perfeitamente com seus objetivos.

Seja você um empresário buscando proteger seus ativos, um profissional liberal planejando sua aposentadoria ou um investidor experiente buscando diversificação global, a Faz Capital tem a expertise e os recursos para ajudá-lo a alcançar seus objetivos financeiros com segurança e tranquilidade.

Seja você um empresário buscando proteger seus ativos, um profissional liberal planejando sua aposentadoria ou um investidor experiente buscando diversificação global, a Faz Capital tem a expertise e os recursos para ajudá-lo a alcançar seus objetivos financeiros com segurança e tranquilidade.

Como a Faz Capital facilita seus investimentos offshore

Fazer investimentos offshore com segurança pode parecer complicado. São muitas informações e detalhes para levar em consideração, e nem todo mundo tem o conhecimento necessário para fazer a avaliação correta. Mas a Faz Capital pode simplificar o processo.

Entenda o processo:

- Planejamento financeiro: agende uma reunião com nossos especialistas para discutir seus objetivos financeiros de forma ampla e completa.

- Estratégia personalizada: desenvolvemos uma estratégia de investimento com base em seu perfil de risco.

- Abertura de conta: auxiliamos na abertura de uma conta em uma jurisdição adequada, garantindo conformidade com as regulamentações.

- Transferência segura: transfira seus recursos com o suporte da nossa equipe.

- Monitoramento contínuo: acompanhe o desempenho de seus investimentos com o apoio de nossos especialistas.

Não permita que as oscilações do mercado e as conjecturas políticas coloquem em risco suas conquistas. Inicie agora sua jornada rumo a um horizonte financeiro mais promissor e estável, tendo a Faz Capital como sua aliada.

Marque um encontro com nosso time de especialistas e descubra como investimentos em offshore com segurança podem fortificar seu patrimônio, expandir seus horizontes patrimoniais e impulsionar seus objetivos.

Aviso legal: este artigo tem fins informativos e não deve ser considerado como aconselhamento financeiro. Consulte um profissional qualificado antes de tomar qualquer decisão de investimento

Aviso legal: este artigo tem fins informativos e não deve ser considerado como aconselhamento financeiro. Consulte um profissional qualificado antes de tomar qualquer decisão de investimento

O post Como fazer investimentos Offshore com segurança apareceu primeiro em Faz Capital.

]]>O post AMBIENTE FISCAL BRASILEIRO: Como está hoje e como afeta a economia daqui para frente? apareceu primeiro em Faz Capital.

]]>Neste artigo, vamos falar sobre isso, mostrar os principais fatores que influenciam no ambiente fiscal do Brasil, além de ensinar você a estar sempre por dentro deles!

Acompanhe!

O que é o ambiente fiscal brasileiro, e como ele afeta a economia?

O ambiente fiscal brasileiro se refere, basicamente, à situação das contas públicas do país, englobando a arrecadação de tributos, os gastos do governo, o nível de endividamento e outros aspectos.

Ele é influenciado por fatores como o resultado primário (diferença entre receitas e despesas), dívida pública, carga tributária e políticas de controle de gastos.

Esses aspectos são fundamentais para a estabilidade econômica, pois um equilíbrio fiscal adequado permite:

- Taxas de juros mais baixas

- Menor risco-país

- Melhora o ambiente de negócios

- Menor inflação

- Câmbio favorável

- Maior poder de compra da população

Além disso, compreender o ambiente fiscal permite a você ter mais segurança e resultado em seus investimentos!

Mas como entender tudo isso?

Como compreender o ambiente fiscal brasileiro?

Existem diversas formas de se manter informado sobre a economia brasileira do ponto de vista fiscal.

3 das principais são:

1. Explicações de analistas

Diversos analistas financeiros e econômicos estão constantemente estudando assuntos referentes à economia brasileira e explicando como mudanças políticas e acontecimentos econômicos podem afetar você.

A XP Investimentos, por exemplo, possui um time de especialistas com ampla experiência de mercado que trabalham diariamente para trazer insights, análises e informações cruciais através do portal Expert XP!

2. Boletim MacroFiscal

Se você quer ter um pouco da perspectiva do governo sobre o ambiente fiscal brasileiro, o Boletim Macrofiscal é um relatório bimestral divulgado pela Secretaria de Política Econômica (SPE) do Ministério da Fazenda, com projeções de curto e médio prazo para indicadores de atividade econômica e inflação.

Além disso, nele são apresentadas análises sobre a conjuntura macroeconômica e fiscal, bem como estudos acerca de medidas que impactam o desempenho econômico do país.

3. Boletim Focus

Para entender um pouco mais sobre como instituições financeiras e grandes players econômicos estão vendo a situação no Brasil, é interessante conhecer o Boletim Focus!

Esse é um relatório semanal divulgado pelo Banco Central essencial para quem deseja acompanhar as tendências do mercado pelos olhos de quem lida com muito dinheiro, e compreender as expectativas para a economia.

Além disso, ter um assessor certificado com o qual falar sobre tudo isso também pode ser muito útil!

Além disso, ter um assessor certificado com o qual falar sobre tudo isso também pode ser muito útil!

Quais são os aspectos que afetam o ambiente fiscal do Brasil?

Existem diversos fatores fiscais importantes que afetam a economia, mas, para este artigo, separamos os 5 mais importantes:

1. Dívida Pública e Sustentabilidade Fiscal

A dívida pública é, de forma simples, quanto o governo brasileiro deve a credores internos e externos.

Devido a anos de déficit fiscal, o Brasil precisou pegar muito dinheiro emprestado – na maioria das vezes através de títulos do Tesouro Direto – e, por isso, possui uma dívida pública elevada e crescente.

O controle do déficit primário exige políticas fiscais responsáveis para manter a sustentabilidade fiscal do país e evitar desequilíbrios que possam afetar a economia. Porém, os governos tendem a não querer tomar medidas de austeridade, porque elas pressupõem a diminuição de gastos, algo que os governantes consideram essencial para sua popularidade.

Como está hoje?

Como está hoje?

Segundo o Tesouro Nacional, depois de encerrar 2024 acima de R$ 7,3 trilhões e em nível recorde, a Dívida Pública Federal deve chegar ao fim deste ano entre R$ 8,1 trilhões e R$ 8,5 trilhões.

Além disso, de acordo com o relatório Prisma Fiscal de fevereiro, a expectativa mediana dos economistas é que o saldo primário do Brasil em 2025 seja negativo e na ordem de R$ 80,0 bilhões. Ou seja, esse deve ser mais um ano de dívida crescente e gastos acima da arrecadação.

2. Regras Fiscais

O Novo Arcabouço Fiscal – que substituiu o Teto de Gastos – é o conjunto de regras que substituiu o Teto de Gastos, e que estabelece limites para o crescimento das despesas públicas no Brasil.

Aliado à Lei de Responsabilidade Fiscal, ele busca garantir disciplina na gestão financeira dos entes federativos através de orçamentos que devem ser aprovados no congresso anualmente.

Como está hoje?

Como está hoje?

No final de 2024, o Congresso aprovou a Lei de Diretrizes Orçamentárias de 2025 com a meta ousada de déficit fiscal zero.

Porém, para isso ser factível, as receitas terão de subir R$ 17,9 bilhões, sem que novos gastos apareçam. Por isso, existe desconfiança sobre a possibilidade ou não desse objetivo ser alcançado.

3. Carga Tributária

A carga tributária é um dos principais fatores para definir quanto dinheiro o governo tem para utilizar na sua administração.

Se o governo fosse uma empresa, boa parte da receita que ele recebe viria apenas dessa fonte: taxas e impostos cobrados do povo e das empresas nacionais e internacionais que atuam no Brasil.

Como está hoje?

Como está hoje?

O Brasil tem uma das cargas tributárias mais altas entre os países emergentes, representando cerca de 33% do PIB.

Apenas nos primeiros 40 dias de 2025, os brasileiros já pagaram mais de R$ 500 bilhões, 8,3% a mais do que no mesmo período de 2024…

Fonte: CNN

Além disso, a Reforma Tributária, em andamento, apesar de buscar simplificar o sistema de impostos, vai fazer com que o nosso país tenha o maior IVA (Imposto sobre Valor Agregado) do mundo, na faixa de 28%.

Ou seja, a arrecadação tributária do Brasil é alta… mas não tão alta quanto os gastos:

4. Gastos Públicos

A maior parte do orçamento federal é destinada a despesas obrigatórias, como previdência e folha de pagamento do funcionalismo.

Isso reduz a capacidade de investimentos em infraestrutura e outras áreas essenciais, tornando a gestão fiscal mais desafiadora. Porém, ainda sobra aproximadamente 10% para o governo direcionar para onde preferir.

Como está hoje?

Como está hoje?

Depois de 2 anos de alta nos gastos públicos, o pacote de corte de gastos aprovado pelo Congresso ajudará a diminuir as despesas em 2025 em cerca de R$ 34 bilhões, segundo o ministro da Fazenda, Fernando Haddad.

Apesar disso, ainda é previsto que o gasto do governo com pessoal em 2025 tenha a maior alta em 6 anos, chegando a mais de R$ 416 bilhões.

5. Política Monetária

Embora entre mais na esfera monetária do que fiscal, a política monetária conduzida pelo Banco Central influencia profundamente o fiscal brasileiro, principalmente por seu impacto no custo da dívida pública via taxa SELIC.

Como a taxa SELIC, também chamada de taxa básica de juros, representa quanto o governo paga por empréstimos concedidos a ele, quanto mais alta a SELIC, maior é o endividamento do governo e a pressão sobre a dívida pública.

Como está hoje?

Como está hoje?

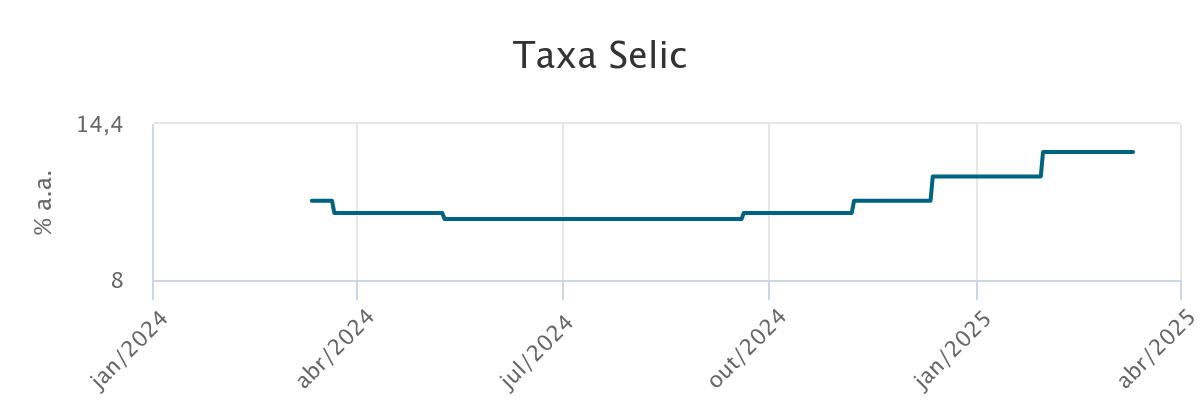

Hoje, a taxa SELIC no Brasil está em 13,25% ao ano:

Fonte: Banco Central

Além disso, de acordo com o Boletim Focus de 07 de março de 2025, a expectativa do mercado é que terminemos este ano com essa taxa na faixa de 15,00% – o que seria extremamente alto.

Por isso, uma das preocupações principais do governo do ponto de vista fiscal deve ser controlar a inflação, para então poder diminuir a SELIC e, dessa forma, tornar a dívida pública mais manejável.

Esperamos que este artigo tenha ajudado você a entender melhor os aspectos do ambiente fiscal brasileiro!

Se precisar esclarecer qualquer dúvida, ou se quiser ajuda de um especialista da Faz Capital para ajudar você a investir da forma certa mesmo com riscos fiscais a frente, não hesite em nos contatar apertando aqui!

Nos vemos no próximo artigo!

O post AMBIENTE FISCAL BRASILEIRO: Como está hoje e como afeta a economia daqui para frente? apareceu primeiro em Faz Capital.

]]>O post Quanto eu preciso para conquistar a liberdade financeira? apareceu primeiro em Faz Capital.

]]>Mas, para além de um conceito um tanto quanto vago e um item na sua lista de metas, você sabe o que de fato é liberdade financeira e como ela impacta na sua vida? E o mais importante: sabe o que precisa fazer para alcançá-la?

Entendendo a Liberdade Financeira

Para conquistar a liberdade financeira, é preciso entendê-la.

Liberdade financeira é a capacidade de viver sem depender de uma renda ativa, mantendo seu padrão de vida com recursos passivos.

A ideia é investir seu capital em ativos que gerem uma renda periódica satisfatória, permitindo que você não dependa do trabalho para se sustentar.

Se o seu objetivo é conquistar a liberdade financeira, seu foco deve ser em gerar renda recorrente e liquidez, garantindo acesso constante ao dinheiro para cobrir custos de vida. Do ponto de vista da independência financeira, pouco adianta um patrimônio crescente e bons rendimentos no longo prazo se o dinheiro não é acessível facilmente.

Se o seu objetivo é conquistar a liberdade financeira, seu foco deve ser em gerar renda recorrente e liquidez, garantindo acesso constante ao dinheiro para cobrir custos de vida. Do ponto de vista da independência financeira, pouco adianta um patrimônio crescente e bons rendimentos no longo prazo se o dinheiro não é acessível facilmente.

Essa independência elimina – ou reduz consideravelmente – o estresse financeiro, abrindo portas para que você possa priorizar saúde, hobbies e projetos pessoais. Não se trata de acumular riqueza infinita, mas de conquistar sua autonomia.

De quanto você precisa para conquistar a Liberdade Financeira

Conquistar a liberdade financeira é alcançar uma renda passiva que cubra suas despesas e permita manter seu padrão de vida. Para isso, siga estes passos:

1⃣ Entenda sua realidade

Comece entendendo a sua realidade. Quais são suas principais despesas, custos fixos e variáveis, dívidas e principais fontes de renda? Você precisa ter um quadro detalhado dos seus gastos para definir quanto precisa ganhar para cobrir todos os seus custos. Calcule seus custos e multiplique por 12 para saber o valor anual necessário para bancar suas despesas e manter a qualidade de vida desejada.

Por exemplo: seu custo mensal de vida é de R$ 10 mil. Nesse caso, R$ 10.000,00 x 12 = R$ 120.000,00. Esse é o valor que você precisa anualmente para cobrir todas as suas despesas, para conquistar sua liberdade financeira mantendo seu padrão de vida e consumo. Baseado nisso, sabemos que você precisa de investimentos que rendam pelo menos R$ 120.000,00 por ano.

Com esse cálculo, sabemos quanto você precisa receber para alcançar a liberdade financeira.

2⃣ Calcule o rendimento dos seus investimentos

Como diferentes investimentos possuem diferentes rentabilidades, você precisará descobrir a rentabilidade da sua carteira. No app da XP, o caminho é:

- Abra o aplicativo XP Investimentos no seu celular.

- Faça login com seu CPF e senha.

- Na tela inicial, vá até a aba “Minha Carteira”.

- Clique em “Rentabilidade” ou em algum gráfico que mostre o desempenho da carteira.

- Escolha o período que deseja analisar (mensal, anual, etc.).

O app exibirá sua rentabilidade, considerando aportes e retiradas.

Lembre-se de considerar apenas os investimentos capazes de gerar renda recorrente.

Lembre-se de considerar apenas os investimentos capazes de gerar renda recorrente.

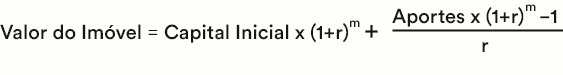

3⃣ Calcule o montante total necessário

Como vimos, investimentos distintos têm rendimentos diferentes, e o investimento que você escolher vai influenciar na quantia que precisa investir – ou vice-versa.

Para descobrir o valor de investimento necessário, faça o seguinte cálculo:

Custo Anual (CA) ÷ % rendimento (R) x 100 = Valor Necessário (VN)

Retomando o exemplo acima: se você investir em produtos que rendam 10% ao ano, o cálculo fica 120.000 ÷ 10 x 100 = VN. O resultado da operação é 1.200.000, então, você precisaria alocar uma quantia de R$ 1.200.00,00 para alcançar os R$ R$ 120.000,00 necessários para cobrir suas despesas anuais.

Facilitando o cálculo

Se essas fórmulas parecem complicadas, não se preocupe! Para facilitar sua jornada rumo à liberdade financeira, criamos um simulador que faz todos os cálculos para você.

Com o nosso simulador, basta inserir algumas informações, como a renda desejada, a rentabilidade esperada dos seus investimentos e o padrão de vida que deseja manter. Ele fornecerá o valor exato que você precisa acumular para conquistar a liberdade financeira, sem precisar fazer contas complexas.

Acesse o simulador aqui e descubra como transformar esse sonho em um plano prático e alcançável.

Acesse o simulador aqui e descubra como transformar esse sonho em um plano prático e alcançável.

Agora que você já sabe por onde começar, está mais perto de alcançar a liberdade financeira que sempre sonhou!

Conte com a Faz Capital para a construção da sua riqueza!

O post Quanto eu preciso para conquistar a liberdade financeira? apareceu primeiro em Faz Capital.

]]>O post Como investir em um Fundo de Investimento apareceu primeiro em Faz Capital.

]]>Um fundo de investimento é uma modalidade de aplicação financeira que reúne recursos de diversos investidores. Entender como investir em um Fundo de Investimento pode ser um passo essencial para construir uma carteira diversificada com ativos como ações, títulos de renda fixa, imóveis e outros instrumentos financeiros.

Funciona assim:

- Ao investir em um fundo, o investidor adquire cotas, que representam sua participação no patrimônio do fundo.

- A gestão desses recursos é realizada por profissionais especializados, conhecidos como gestores, que têm a responsabilidade de tomar decisões de investimento em nome de todos os cotistas.

Os fundos de investimento são regulamentados por órgãos competentes, como a Comissão de Valores Mobiliários (CVM) no Brasil, o que garante uma maior segurança para os investidores.

Além disso, existem diferentes tipos de fundos, cada um com características específicas e estratégias de investimento distintas. Isso permite que os investidores escolham aqueles que melhor se adequam ao seu perfil de risco e objetivos financeiros.

Vantagens de investir em fundos de investimento

1⃣ Uma das principais vantagens de aprender como investir em um fundo de investimento é a diversificação que eles proporcionam. Ao reunir o capital de vários investidores, um fundo consegue aplicar em uma variedade de ativos, reduzindo o risco de perdas significativas. Essa diversificação é fundamental, pois, em vez de apostar todos os recursos em uma única ação ou título, o investidor está exposto a um conjunto de investimentos que podem se comportar de maneira diferente em diversas condições de mercado.

2⃣ Outra vantagem é a gestão profissional. Os fundos são administrados por equipes de especialistas que possuem conhecimento e experiência no mercado financeiro. Esses profissionais estão sempre atentos às tendências do mercado e às mudanças econômicas, o que permite que tomem decisões informadas e estratégicas. Para investidores iniciantes ou aqueles que não têm tempo ou conhecimento suficiente para gerenciar suas próprias carteiras, essa gestão profissional é um grande atrativo.

3⃣ Além disso, os fundos de investimento oferecem uma maior liquidez em comparação a alguns investimentos diretos. Dependendo do tipo de fundo, os investidores podem resgatar suas cotas em prazos relativamente curtos, o que pode ser uma vantagem significativa em momentos de necessidade de liquidez. Essa flexibilidade permite que os investidores se sintam mais seguros ao alocar seus recursos, sabendo que terão acesso a eles quando necessário.

Estatísticas sobre fundos de investimento

As estatísticas sobre fundos de investimento revelam a crescente popularidade dessa forma de aplicação no Brasil e no mundo. De acordo com dados da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (ANBIMA), o número de investidores em fundos de investimento no Brasil tem aumentado ano a ano, refletindo uma maior conscientização sobre a importância de investir e diversificar. Os Fundos de renda fixa lideraram com R$ 789,6 bilhões (+36,5%), representando 45,6% do total de fundos.

Além disso, os fundos de investimento têm demonstrado um desempenho robusto ao longo do tempo. Embora os resultados possam variar dependendo do tipo de fundo e das condições de mercado, muitos fundos superaram a rentabilidade de investimentos mais tradicionais, como a caderneta de poupança.

Outro dado relevante é a crescente diversidade de fundos disponíveis no mercado. Atualmente, existem fundos para todos os perfis de investidores, desde os mais conservadores, que buscam segurança e estabilidade, até os mais arrojados, que procuram altos retornos e aceitam riscos mais elevados.

Essa variedade permite que cada investidor encontre uma opção que atenda às suas necessidades e objetivos financeiros específicos, reforçando a importância dos fundos na construção de uma carteira de investimentos equilibrada.

Como investir em um Fundo de Investimento e escolher o melhor para você

Escolher o fundo de investimento ideal pode parecer uma tarefa desafiadora, mas existem alguns critérios que podem facilitar essa decisão. Ao aprender como investir em um Fundo de Investimento, é essencial entender o seu perfil de investidor para tomar decisões mais alinhadas aos seus objetivos.

- Se você é mais conservador, pode optar por fundos de renda fixa, que oferecem maior segurança, mas normalmente com retornos mais modestos.

- Para investidores mais arrojados, os fundos de ações podem ser mais atraentes, embora apresentem maior risco e volatilidade.

Outro aspecto importante a considerar é a taxa de administração do fundo. Essa taxa é cobrada para remunerar a gestora e pode impactar significativamente a rentabilidade líquida do investidor ao longo do tempo. É crucial comparar as taxas entre diferentes fundos e verificar se os custos estão adequados em relação ao desempenho histórico. Um fundo com taxas elevadas deve apresentar um desempenho superior para justificar o custo.

Além disso, analisar o histórico de rentabilidade do fundo é fundamental. Um fundo que consistentemente supera seu benchmark e apresenta bons resultados em diferentes cenários de mercado pode ser uma escolha mais segura. Entretanto, é importante lembrar que rentabilidades passadas não garantem resultados futuros. Portanto, um olhar crítico e uma análise cuidadosa são essenciais para a seleção do fundo que melhor se encaixa nas suas necessidades e expectativas.

Os melhores tipos de fundos de investimento – Renda Fixa, Multimercado, Ações

Existem diversos tipos de fundos de investimento, e entender como investir em um Fundo de Investimento que atenda ao seu perfil é fundamental para alcançar seus objetivos financeiros.

Os fundos de renda fixa, por exemplo, são voltados para aqueles que buscam segurança e previsibilidade. Esses fundos investem predominantemente em títulos públicos e privados, proporcionando uma rentabilidade estável e menor risco. Eles são ideais para investidores conservadores ou para aqueles que desejam preservar o capital.

Os fundos de renda fixa, por exemplo, são voltados para aqueles que buscam segurança e previsibilidade. Esses fundos investem predominantemente em títulos públicos e privados, proporcionando uma rentabilidade estável e menor risco. Eles são ideais para investidores conservadores ou para aqueles que desejam preservar o capital.

Os fundos multimercado, por sua vez, oferecem uma maior flexibilidade e diversificação, pois podem investir em uma combinação de ativos de renda fixa, ações, moedas e outros instrumentos financeiros. Essa variedade permite que os gestores busquem oportunidades de retorno em diferentes mercados e condições econômicas. Os fundos multimercado são indicados para investidores que aceitam um nível de risco moderado e desejam potencializar seus ganhos.

Os fundos multimercado, por sua vez, oferecem uma maior flexibilidade e diversificação, pois podem investir em uma combinação de ativos de renda fixa, ações, moedas e outros instrumentos financeiros. Essa variedade permite que os gestores busquem oportunidades de retorno em diferentes mercados e condições econômicas. Os fundos multimercado são indicados para investidores que aceitam um nível de risco moderado e desejam potencializar seus ganhos.

Por último, os fundos de ações são voltados para investidores que têm um perfil mais arrojado e estão dispostos a enfrentar a volatilidade do mercado acionário. Esses fundos investem, principalmente, em ações de empresas e podem oferecer altos retornos no longo prazo. No entanto, o investidor deve estar preparado para lidar com flutuações significativas no valor de suas cotas. A escolha entre esses tipos de fundos dependerá do apetite de risco de cada investidor e de seus objetivos financeiros.

Por último, os fundos de ações são voltados para investidores que têm um perfil mais arrojado e estão dispostos a enfrentar a volatilidade do mercado acionário. Esses fundos investem, principalmente, em ações de empresas e podem oferecer altos retornos no longo prazo. No entanto, o investidor deve estar preparado para lidar com flutuações significativas no valor de suas cotas. A escolha entre esses tipos de fundos dependerá do apetite de risco de cada investidor e de seus objetivos financeiros.

Investir em fundos de investimento pode ser uma excelente estratégia para alcançar seus objetivos financeiros. Saber como investir em um Fundo de Investimento e compreender as características de cada tipo de fundo são passos fundamentais para o sucesso.

Além disso, considerar a ajuda de profissionais, como consultores financeiros e educadores, pode oferecer um suporte na sua jornada de investimentos. A educação contínua e a análise cuidadosa dos fundos disponíveis no mercado são cruciais para tomar decisões informadas e estratégicas.

Por fim, lembre-se de que o investimento é um processo a longo prazo e requer paciência e disciplina. Ao seguir as diretrizes apresentadas e permanecer comprometido com suas metas financeiras, você estará mais preparado para enfrentar os desafios do mercado e alcançar o sucesso em seus investimentos.

O post Como investir em um Fundo de Investimento apareceu primeiro em Faz Capital.

]]>O post Quanto custa ter um assessor de investimentos? (Fee Fixo ou Comissão?) apareceu primeiro em Faz Capital.

]]>Quanto custa receber uma assessoria personalizada para garantir que seu patrimônio vai crescer de forma segura e sustentável?

É disso que vamos falar no artigo de hoje!

Vamos explicar quando e por que vale a pena ter um assessor de investimentos, quais os dois tipos de remuneração e quanto você pode esperar pagar em cada um deles!

Depois deste artigo, você vai ter noção de qual o melhor modelo de remuneração para ter com seu assessor (Fee Fixo ou Comissão) e de quanto isso deve custar para você! Acompanhe!

Quando vale a pena ter um assessor de investimentos?

Se você está lendo este artigo, certamente está em dúvida se vale a pena ou não ter um assessor de investimentos, certo?

Para responder essa pergunta, basta refletir no quanto tempo e esforço você quer – e pode – dedicar à gestão dos seus investimentos…

Investir da forma certa é uma maneira de garantir um futuro melhor para você e sua vida, com segurança e muito mais conforto.

Porém, investir da forma errada pode colocar anos de trabalho e muito dinheiro suado no lixo, tornando o futuro de você e daqueles à sua volta muito mais difícil do que todos esperavam.

É algo que deve ser tratado com seriedade. Não dá para brincar…

Por isso, se você sente confiança e tranquilidade estudando e acompanhando o mercado constantemente, atualizando sempre seus conhecimentos de investimentos, sabendo o timing certo para tomar decisões e tomando elas mesmo sob pressão, talvez você não precise de assessoria.

Porém, se você não consegue, por vida pessoal ou trabalho, ou não tem interesse em se envolver neste nível com seus investimentos, um assessor certificado pode ajudar muito a dar mais tranquilidade e segurança para você e sua família.

Isso porque um assessor de investimentos vai ajudar você em diversos pontos, como:

- Escolha de ativos compatíveis com o risco que você quer correr, pois ele vai aplicar testes que determinam seu perfil de investidor, e que vão ajudá-lo a recomendar produtos financeiros que estejam adequados a você

- Seleção de boas opções de investimento, já que o assessor tem literalmente o trabalho de pesquisar investimentos e trazer as melhores opções para você

- Acesso a produtos de investimento – os assessores da Faz Capital, por exemplo, estão inseridos no sistema da XP Investimentos, o que dá a eles acesso fácil a centenas de produtos que podem ajudar você

- Parte operacional do investimento: o assessor realiza todas as tarefas operacionais dos investimentos em seu nome e você só precisa aprovar, o que poupa seu tempo e esforço

- Resposta a dúvidas, pois você tem contato direto com seu assessor para qualquer esclarecimento de investimentos e mercado que desejar

Como você pode ver, existem várias vantagens em ter um assessor…

Até por isso, essa profissão tem crescido muito ultimamente. Mais especificamente, o número de assessores no Brasil subiu 336% entre 2018 e o final de 2024, de cerca de 6 mil para mais de 26,2 mil, segundo dados da Ancord!

Como funciona a assessoria de investimentos?

Mas, se você optar por ter um assessor, como esse serviço vai funcionar?

De uma forma muito simples!

Um assessor de Investimentos é apenas um profissional financeiro que tem a missão de auxiliar seus clientes na hora de investir.

Desta forma, um assessor vai:

- Pesquisar e encontrar os melhores investimentos possíveis para você, com base no seu perfil e objetivos, e apresentá-los para você em reuniões regulares

- Quando vocês selecionarem os investimentos para sua carteira, ele vai receber, registrar e transmitir suas ordens de investimento para a corretora, agindo como um intermediário. Você só precisará aprovar tudo quando ele pedir

- E, finalmente, compartilhar informações sobre os produtos nos quais você investe, esclarecendo suas dúvidas ao longo de sua jornada de investimentos

Ou seja, ele basicamente acompanha você ao longo da construção e manutenção de sua carteira de investimentos, buscando levar a melhor rentabilidade possível a você, com segurança.

Quanto cobra um assessor de investimentos?

Para saber exatamente quanto custa ter um assessor de investimentos à sua disposição, antes você precisa selecionar o modelo de cobrança que faz mais sentido para você!

Na Faz Capital, oferecemos aos nossos clientes a liberdade de escolha entre dois modelos de remuneração: Fee Fixo e Comissionamento.

Cada um deles tem características próprias, e um pode ser o melhor para alguns investidores, enquanto outros podem preferir o outro.

Fazemos essa separação porque reconhecemos que cada cliente deve ter o direito de optar conforme sua preferência pela forma de pagamento pelo serviço de assessoria.

Vamos falar mais sobre cada um deles:

1. Fee Fixo (remuneração baseada no patrimônio)

O modelo de Fee Fixo é o mais comum nos Estados Unidos, e é uma novidade interessante aqui no Brasil!

Através dele, o cliente, junto com seu assessor de investimentos, define uma taxa fixa em percentual calculada anualmente e cobrada mensalmente que incide sobre a totalidade dos recursos do cliente custodiados junto à corretora.

De forma mais simples, com esse modelo, você paga ao assessor uma pequena porcentagem do seu patrimônio todos os meses, independentemente do tipo de produto financeiro escolhido para sua carteira.

A ideia do Fee Fixo é trazer mais transparência e reforçar a imparcialidade das sugestões do profissional, pois não importa o que ele selecionar para adicionar à sua carteira, vai receber o mesmo.